欢迎进入B体育官方网站!

咨询热线:025-69790896

B体育:临床阶段生物医药「科望医药-B」转战香港上市高瓴、腾讯为股东

作者:小编 | 发布时间: 2024-08-30 | 次浏览

摘要:科望医药于2024年6月27日向港交所递交招股书,拟在香港主板上市,这是公司第1次递交上市申请,独家保荐人为中信证券,公司是临床阶段的生物医药公司。2023年收入为0.44亿元,净亏损为8.53亿元。

LiveReport获悉,2017年成立的科望医药集团(以下简称“科望医药”)于2024年6月27日在港交所递交上市申请,拟香港主板上市,这是该公司第1次递交上市申请,独家保荐人为中信证券。

公司是一家处于临床阶段的生物医药公司,致力于全球范围内利用新一代疗法创新肿瘤治疗。凭借对肿瘤微环境(「TME」)的深刻理解和开创性研究,公司致力于以系统方法覆盖癌症生物学中创新和有前景的靶点和途径。

公司的创新管线包括六个主要资产,其中四项处于临床阶段,两项处于临床前阶段。公司的核心产品是ES102,也是临床上先进的六价OX40激活剂抗体,ES102专用于治疗对ICI反应不佳的癌症患者。(ICI:免疫检查点抑制剂,一种免疫疗法)。

截至最后实际可行日期,公司的四种候选药物(即ES102、ES014、ES104及ES009)已获得IND批准,目前处于临床开发。

公司建立了专有的抗体发现平台,作为公司高效药物开发引擎的基础,即BiME®、Acebody™和ElpiSource™。尤其是,公司的开创性的BiME®平台开发的项目有望透过调节肿瘤相关巨噬细胞(「TAM」)(TME中最丰富的白细胞,与多种肿瘤类型的ICI抗性相关)提供新一代治疗选择。

2021年,公司考虑在美国上市,曾秘密递表美国证监会,后于2022年主动撤回。

其他收入分别约为人民币0.81亿元、0.44亿元,2023年同比增长率为-45.11%;

研发分别约为人民币-3.51亿元、-1.08亿元,2023年同比增长率为-69.30%;

净利润分别约为人民币-7.71亿元、-8.53亿元,2023年同比增长率为10.73%;

公司暂未商业化,无主营业务收入,公司其他收入包括政府辅助、银行存款利息收入、销售原料药等,2023年其他收入减少45.1%,主要是镇政府补助减少及人民币对美元汇率波动;研发开支减少主要是公司外包研发服务费减少及优化了研发团队,减少研发人员股份支付。

截至2023年12月31日,公司流动负债总额5522.1万,经营活动现金流净额为-1.12亿,账上现金2.70亿。

OX40,也称为CD134,是一种有效的共刺激受体,主要在活化的T细胞上表达。由于OX40信号传导增强抗肿瘤免疫的能力,公司始终努力利用该途径治疗多种癌症。

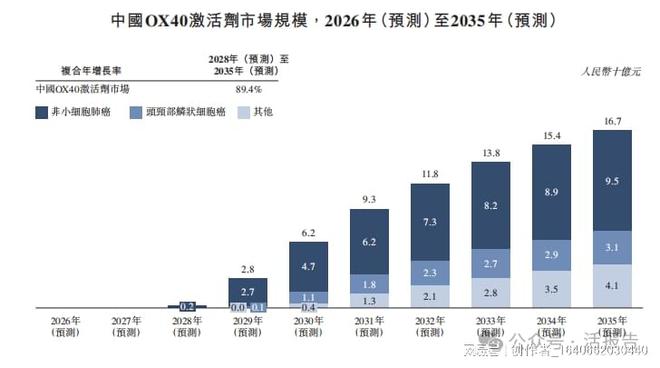

首个OX40激活剂预计将于2028年在中国获得批准,预计到2035年市场将达到人民币167亿元,自2028年起的复合年增长率为89.4%。下图载列中国OX40激活剂的潜在市场规模。

截至最后实际可行日期,全球并无获批准的OX40激活剂抗体。在中国,截至同日有六种OX40激活剂候选抗体正在进行临床开发,其中最先进的候选抗体为ES102,目前处于2期临床试验阶段。在该等候选药物中,许多正在开发为与化疗或单抗的联合疗法。

复宏汉霖是一家中国领先的生物制药公司,旨在为全球患者提供质高价优的创新药物,公司在管线种以上候选生物药及多种肿瘤免疫联合疗法。

信达生物成立于2011年,致力于研发、生产和销售肿瘤、自身免疫、代谢、眼科等重大疾病领域的创新药物,公司已有10个产品获得批准上市。

施毅博士通过LAV USD持股22.93%;陈飞博士通过上海礼轶持股10.59%;

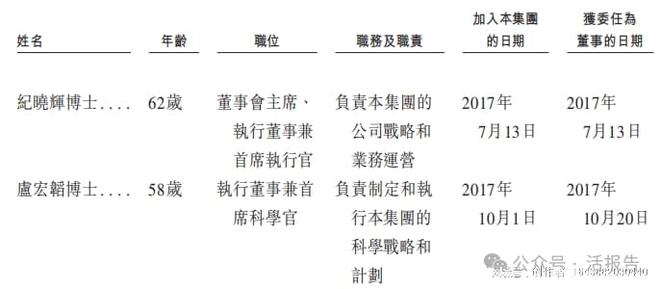

纪晓辉博士持股10.18%;卢宏韬博士持股8.96%;沈文彦博士持股1.77%;

高瓴持股9.51%;大湾区基金持股5.38%;汇鼎持股4.92%;腾讯通过意向架构持股4.09%等;

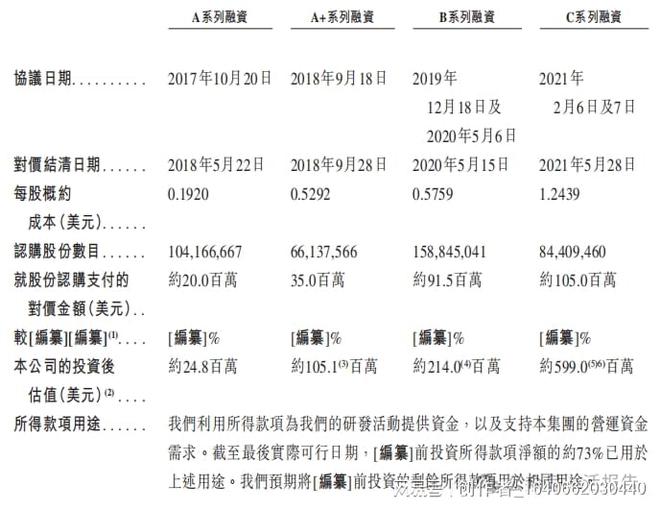

2017-2021年,公司历经4轮融资,融资合计约2.52亿美元,最新一轮投后估值是5.99亿美元。

据LiveReport大数据统计,科望医药中介团队共计10家,其中独家保荐人1家,近期保荐项目数据一般;公司律师共计5家,综合项目数据较好。整体而言中介团队历史数据表现一般。

据LiveReport大数据统计,中信证券保荐项目首日破发率分别为25%。

特别声明:以上内容(如有图片或视频亦包括在内)为自媒体平台“网易号”用户上传并发布,本平台仅提供信息存储服务。

购车3年后突然无法充电!15万的新能源车竟不含电池?厂家:我们也是受害者

联想摩托罗拉moto S50手机9月5日发售:天玑7300处理器、68W快充

地铁站里偶遇时髦小孩姐,原来小孩穿阔腿裤是这样子啊!网友:软软糯糯好像一颗小蘑菇。

打败她的不是天真,而是无“鞋”,重庆一小女孩玩滑板车不穿鞋,被晒得滚烫的地面教育了